Налоговый юрист

Налоговое право представляет собой сложную подотрасль финансового права, включающую в себя различные правовые категории и экономические термины, позволяющие делать налоговые начисления и расчеты.

Наши налоговые юристы проводят постоянный мониторинг изменений в законодательстве РФ, чтобы быть в курсе последних нововведений и предоставить качественную помощь в Санкт-Петербурге.

Среди особенностей налогового права можно выделить:

- Приоритетное положение интересов государства.

Уплата налогов является обязанностью граждан и организаций. Из формируемых бюджетных и внебюджетных фондов государство производит распределение благ. - Существование презумпции виновности.

Здесь понимается обязанность налогоплательщика самостоятельно доказывать отсутствие налоговых нарушений со своей стороны, по желанию привлекая к этому налогового юриста. - Совпадение терминов налогового права с экономическими категориями, не относящимися к сфере налогообложения.

В каждой ситуации требуется дополнительное уточнение значения того или иного понятия.

Юридическая помощь по налогам окажет решающее влияние на успешное развитие предприятие, обеспечив защиту его интересов в ключе законности.

Законодательство РФ в налоговой сфере

Налоговое законодательство РФ представлено весьма разветвленной системой источников права. Среди них основополагающее место занимает Конституция, напрямую не регламентирующая особенности налогообложения в стране, но определяющая принципы развития отрасли.

Так, ст. 57 констатирует, что уплата налогов и сборов является обязанностью каждого гражданина Российской Федерации. Упоминание в ч. 3 ст. 75 основного закона государства содержится информация о том, что систему налогообложения государства и виды налогов определяют и устанавливают федеральные законы.

Среди них – Налоговый кодекс РФ, состоящий из двух частей (Общей и Особенной), регламентирует общие принципы налогообложения и порядок взимания налогов на территории страны. Равную с кодексом силу имеют федеральные законы о государственном бюджете на конкретный финансовый год, «О несостоятельности (банкротстве)», «О налоговых органах в Российской Федерации».

Немаловажно участие Конституционного суда РФ в защите интересов государства и в рассмотрении жалоб, исков и ходатайств налогоплательщиков, чьи основные права были нарушены. Оказать профессиональную помощь в составлении указанных документов способен налоговый юрист.

Указы Президента РФ и постановления Правительства не имеют широкого распространения в налоговой сфере, так как они носят скорее адресный характер принятия мер.

Весомое значение для формирования системы налогообложения на местах имеют уставы и законы субъектов РФ. Несмотря на то, что они составлены и приняты в соответствии с федеральным законодательством, вводить и отменять налоги в регионах вправе акты административных образований.

Немаловажно упомянуть о значимости международных договоров заключенных, например, в вопросах исключения двойного налогообложения или гармонизации взимания косвенных налогов на товары.

Всеми указанными выше нормативными правовыми актами руководствуется в работе налоговый юрист.

Возмещение НДС и возврат излишне уплаченных налогов

Возмещение НДС и возврат излишне уплаченных налоговНаходим пути снижения налоговой нагрузки, основанные на законодательстве РФ

Сопровождение компании при мероприятиях налогового контроля

Сопровождение компании при мероприятиях налогового контроляУчастие адвоката в качестве представителя/защитника налогоплательщика при проверках, допросах, выемке документов в офисе

Обжалование решений налоговой инспекции

Обжалование решений налоговой инспекцииПодготовим необходимые возражения, обжалуем принятые решения путем составления апелляционных жалоб с контролем их исполнения

Виды налоговых споров

Под налоговым спором понимается любая конфликтная ситуация между участниками налоговых отношений, упомянутых в статье 2 Налогового кодекса РФ, по поводу применения норм законов о налогах и сборах.

Среди видов налоговых споров выделяются:

- Процедурные споры.

Их суть заключается в выявлении нарушений со стороны органов, контролирующих процесс налогового отчисления или налоговую политику организации. В силу наличия пробелов и недомолвок в законодательстве возможно различное толкование действий уполномоченных органов со стороны судебных инстанций. Доказывание налоговым юристом в этом случае должно происходить по существу нарушений. - Фактические споры.

Наиболее часто встречаются в сфере налогообложения и обычно связаны с нарушениями в документообороте, что приводит к незаконной выгоде налогоплательщика.

Юрист по налоговому праву предлагает законный выход из возникающих споров между гражданами или организациями и ФНС на досудебной стадии.

Досудебная и судебная стадия налогового спора

После установления юридического факта, связанного с нарушением налогового законодательства в части неисполнения обязанностей или нарушения прав, формируется налоговый спор, который способен решить квалифицированный налоговый юрист.

После предъявления претензий со стороны, считающейся потерпевшей, в адрес предполагаемого нарушителя начинает свое действие досудебная стадия налогового спора. Юрист по налоговым вопросам на этой стадии помогает обеим сторонам конфликта урегулировать возникшие противоречия. При отсутствии договоренности к решению проблемы привлекается суд.

Переход налогового спора между организацией и налоговым органом для разрешения в Арбитражный суд происходит на основе поданного заявления. После рассмотрения конфликтного вопроса по существу судьей выносится решение. В случае отсутствия жалобы, оно вступает в законную силу в течение месяца со дня вынесения и подлежит немедленному исполнению.

Цены на юридические налоговые услуги

| Виды юридических услуг | Стоимость |

|---|---|

| Сопровождение договорных отношений | |

| Первичная консультация | бесплатно |

| Налоговая экспертиза проекта предоставленного договора | от 10000 руб. |

| Сопровождение налоговых и камеральных проверок | от 15000 руб. |

| Подготовка возражений на налоговые акты | от 9000 руб. |

| Выявление и предупреждение налоговых рисков по текущим вопросам деятельности компания | от 25000 руб. |

| Досудебная стадия урегулирования | |

| Досудебное обжалование решений налоговых органов | от 15000 руб. |

| Судебная стадия | |

| Представление интересов, в том числе возмещение НДС в судебном порядке | от 25000 руб. |

Практика: разрешенные налоговые споры

Процесс в Арбитражном суде о возмещении НДС

Процесс в Арбитражном суде о возмещении НДСКлиент обратился в наш центр для того, чтобы мы оспорили решение налогового органа по которому возмещение НДС признано не действительным. Оспариваемыми актами Обществу в возмещении сумм НДС в заявленном размере отказано, указанная сумма налога уменьшена со ссылкой на неподтвержденность права на возмещение

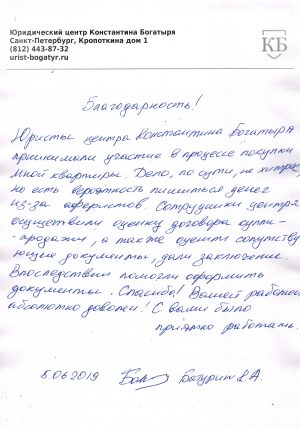

Юристы центра Константина Богатыря принимали участие в процессе покупки мной квартиры. Дело, по сути, не хитрое, но есть вероятность лишиться денег из-за аферистов. Сотрудники центра осуществили оценку договора купли-продажи, а также оценили сопутствующие документы, дали заключение. Впоследствии помогли оформить документы. Спасибо! Вашей работой абсолютно доволен! С вами было приятно работать.

Обратилась за помощью в юридический центр Константина Богатыря из-за пропавшей туристической поездки и денег. После оплаты путевки по определенным причинам я отказалась от отдыха. Турфирма приняла мое заявление об отказе от тура с нарушениями, в результате в возврате денежных средств мне отказали. Посредством работы оказанной юристами центра, я получила материальную компенсацию от тур-агентства.

Спасибо за квалифицированную юридическую помощь!

Желаем больше довольных клиентов!

Я как собственник бизнеса, нацелен на грамотное решение бизнес-проблем в рамках правового поля. Сотрудничаю с юристами центра на постоянной основе, консультируюсь по вопросам трудового законодательства, гражданского права. Специалисты центра регулярно сопровождают сделки компании, осуществляют анализ договоров. Благодаря высококачественным консультациям, я уверен в будущем своего бизнеса.

Выражаем благодарность Юридическом центру Константина Богатыря и лично Константину.

В новом году желаем больше успешных дел и довольных клиентов!

На предприятии возникли проблемы с бухгалтерской отчетностью. Обратились в юридический центр Константина Богатыря. Приехавший юрист ознакомился с имеющейся документацией, выявил ошибки, помог произвести аудит. Благодарны юридическому центру за быструю реакцию и правовую поддержку!

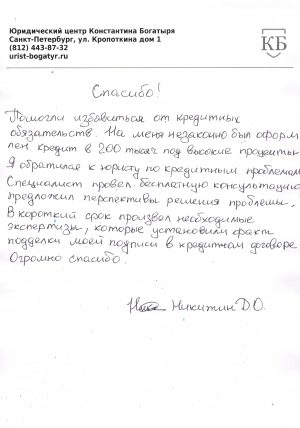

Помогли избавиться от кредитных обязательств. На меня незаконно был оформлен существенный кредит в 200 тысяч под высокие проценты. Я обратился к юристу по кредитным проблемам. Специалист провел бесплатную консультацию, предложил перспективы решения проблемы. В короткий срок произвел необходимые экспертизы, которые установили факт подделки моей подписи в кредитном договоре. Долговое бремя пало, я был избавлен от навязчивых звонков и визитов коллекторов. Огромное спасибо!

Благодарна за помощь в написании искового заявления в суд. Натянутые отношения с мужем отравляли бытовую жизнь. Финальной точкой стал его отказ подписать согласие на выезд ребенка за границу. Юрист по семейным вопросам сориентировался в моей проблеме, помог подготовить заявление и документы в суд. Благодаря помощи юридического центра мне удалось добиться разрешения на выезд ребенка из России на отдых.

Благодарим Константина Богатыря за качественный и ответственный подход к собственной работе!

Желаем центру процветания и успехов!

Выражаем благодарность коллективу юридического центра за быструю и квалифицированную правовую помощь! Юристы, которые готовы нацелено исполнять все обязательства договора, не ориентируясь на материальную выгоду – редкость для сегодняшнего дня. Рекомендуем вас своим партнерам!

Спасибо Вам за Вашу работу!

Поздравляем ваш юридический центр с Новым 2016-м годом! Желаем в наступающем году побольше работы, довольных клиентов, прибыли и развития!

Наша компания выражает благодарность за высокопрофессиональную юридическую поддержку при решении возникшего налогового спора. Ввиду отсутствия у наших штатных юристов опыта разрешения конфликтов с ФНС, вынужденно обратились к профессионалам. И не пожалели! Юристами центра Константина Богатыря произведен быстрый анализ сложившейся проблемы, предложены варианты ее разрешения. В результате грамотных действий специалистов юридического центра был полностью улажен налоговый спор, а также упорядочена внутренняя документационная деятельность компании. Продолжаем советоваться с юристами центра по возникающим правовым вопросам.

Спасибо коллективу юридического центра Константина Богатыря за компетентность, ответственность и проявленный профессионализм!

Уже несколько лет получаем абонентское обслуживание по юридической помощи, результатом довольны!

Наше сотрудничество со специалистами юридического центра происходит на постоянной основе. Правовая помощь в рамках абонентского обслуживания производится качественно, быстро и грамотно. Никаких просрочек и неточностей! С нашей стороны претензий не возникало, безукоризненное исполнение условий договоренностей. Представительство в арбитражном судопроизводстве осуществляется на высоком уровне. С удовольствием продолжим дальнейшее сотрудничество с профессионалами юридического центра Константина Богатыря

К автоюристу юридического центра Константина Богатыря обратился за помощью по возврату прав. После того как попал в сложную ситуацию, запаниковал. Ведь образование у меня не юридическое, и с такой проблемой столкнулся впервые, поэтому в своих силах и знаниях сомневался. Специалисты юридического центра грамотно и быстро справились с моей проблемой, представляя мои интересы в мировом суде. Права на вождение автомобиля удалось вернуть. Большое за это вам спасибо!

ЗАКАЗАТЬ БЕСПЛАТНУЮ КОНСУЛЬТАЦИЮ У налогового юриста

Почему стоит выбрать нас?

Взаимоотношения, складывающиеся между налогоплательщиками – юридическими лицами и налоговой инспекции, совсем не относятся к разряду простых и понятных.

Как правило, в крупных фирмах и организациях создаются целые юридические отделы, занимающиеся, как и налоговый юрист, непосредственно приведением в порядок документов налоговой отчетности, подготавливая основу для будущих проверок контролирующих органов. Указанная стратегия позволяет избежать штрафов и санкций.

В случае с индивидуальными предпринимателями, предприятиями малого и среднего бизнеса данными вопросами занимается рядовой юрист или бухгалтер, который может быть не осведомлен в вопросах налогового права. Как следствие, уполномоченный сотрудник не способен профессионально подготовить соответствующую документацию (в отличие от налогового юриста), не говоря о последующем представительстве в судебных тяжбах.

Именно ИП и мелкие производители в первую очередь страдают от плановых и внеплановых проверок, так как именно они по предположению органов государственной власти скрывают свои доходы и пользуются различными финансовыми махинациями. В подобных ситуациях целесообразно обратиться к нашему налоговому юристу, одной из целей деятельности которого является защита прав и интересов наименее защищенной категории предпринимателей.

В сфере налогов и налогообложения наш налоговый юрист предлагает следующие услуги:

- консультация по налогам при регистрации нового предприятия;

- мероприятия по оптимизации налогообложения (расчеты налогового вычета, анализ системы налогообложения, формирование налоговой политики предприятия);

- юридические налоговые услуги по вопросам подготовки иска или апелляционного заявления;

- представительство организации на досудебной стадии и в судебном производстве;

- осуществление общения с налоговой инспекцией;

- участие в реорганизации и банкротстве предприятия;

- консультация по возврату НДС и долгов;

- сопровождение проверок.

Спектр квалифицированных услуг, предлагаемых нашим налоговым юристом, максимально разнообразен и охватывает широкий круг вопросов, интересующих представителей бизнеса. Получив юридические налоговые услуги и консультации по любому вопросу сферы налогообложения, клиент с помощью профессионала оценит все риски и перспективы. Наш налоговый юрист СПб берется за дела любого уровня сложности, индивидуально подбирая модель для действий в той или иной ситуации.