Взыскание дебиторской задолженности

Когда предприятие осуществляет свою хозяйственную деятельность, без заключения договоров не обойтись. Но не всегда расчёты происходят в рамках соглашения. Бывает и так, что партнёр товары / услуги / работу получил, а оплачивать их не торопится.

Что такое дебиторская задолженность?

Это задолженность юридического лица перед своим контрагентом. Простыми словами, это должник юрлица, который получил, согласно договору, товар / услугу / работу, а деньги за это не заплатил. В договоре всегда прописаны сроки внесения средств. Задолженность возникает тогда, когда нарушены сроки оплаты.

Дебиторская задолженность – это потенциальные деньги юридического лица. И их необходимо взыскать. Это можно сделать различными способами.

Причины возникновения долгов могут быть различными – от нежелания партнёра оплачивать полученные блага, до банкротства контрагента. Исходя из этого, можно выделить следующие виды долгов:

- нормальная задолженность – долг, по которому срок для оплаты еще не наступил;

- просроченная – срок для погашения уже вышел;

- сомнительная – это долг, который не был вовремя погашен, и который ничем не обеспечен (например, банковской гарантией);

- безнадёжная – это задолженность, которая никогда не будет погашена по ряду причин.

Увеличение суммы дебиторской задолженности приводит к снижению оборачиваемости активов. Поэтому грамотное управление долгами и взыскание дебиторской задолженности юристом имеет значение для каждого предприятия.

Способы возврата долга компании

Дебиторка – это долги, и они должны быть погашены. Как и любые другие долги, дебиторская задолженность может быть взыскана как в добровольном порядке, так и принудительно.

Если стороны смогли договориться между собой, то возможно погашение без уплаты пени и штрафов. Все договорённости нужно изложить на бумаге, чтобы в дальнейшем не было проблем.

Если же договориться нет возможности, тогда нужно применять принудительные меры для того чтобы провести взыскание задолженности с юридического лица. Для этого нужно обратиться в суд. Финансовыми спорами между юридическими лицами «заведует» арбитражный суд.

Как в других случаях, для принятия положительного решения о взыскании средств необходимо подтвердить возникновение долга. Для этого необходимо представить суду все необходимые доказательства. Суд обяжет должника выплатить не только долг, но и погасить все штрафные санкции.

Поэтому можно выделить 4 основных метода взыскания задолженности с предприятия:

- достижение договорённостей;

- судебный порядок;

- продажа долга третьим лицам;

- взыскание дебиторской задолженности предприятия через правоохранительные органы.

Достижение договорённости

Стоит попытаться и договориться с контрагентом о погашении им долга. Нередко причиной возникновения просрочки по договорным платежам является забывчивость и загруженность партнёра. Если ему напомнить о том, что он должен, он сразу же всё погасит. Но это работает только с ответственными и добросовестными контрагентами. Но такой способ наиболее эффективный!

Когда стороны договариваются между собой, они могут заключить соглашение, в котором прописать возврата средств. Нередко «бонусом» к такому способу сотрудничество идет прощение всех пени и штрафов. Это также необходимо прописать.

Соглашение подписывается обеими сторонами, после этого долг погашается. Сотрудничать ли дальше, решают сами юрлица. Для успешного исхода дела, необходимо обратиться к юристу. Он поможет составить письменную претензию для инициирования выплат, а потом и соглашение между контрагентами.

Обращение в суд

Если достичь согласия не удаётся, обращение в суд является неизбежность. Только так можно заставить должника погасить долги, а также выплатить все пени и штрафы, предусмотренные договором за просрочку платежей.

Если должник признаёт свою вину или сумма дебиторской задолженности не превышает полмиллиона рублей, то возможен упрощённый порядок. На судебное заседание стороны не будут приглашены, а итогом будет судебный приказ. Он имеет такую же исполнительную силу, как решение суда.

Если нет оснований для вынесения судебного приказа, то будет запущено исковое производство. Чтобы оно прошло быстрее и с большей вероятностью выигрыша, необходимо соблюсти определённый порядок действий:

- собрать все необходимые документы. Это сам договор, акт приема или выполненных работ, всю переписку, претензию об оплате долга и прочие документы;

- правильно составить иск;

- заплатить пошлину.

Чтобы быть уверенным в том, что всё подготовлено и сделано правильно, нужно обратиться за помощью к юристу. Услуга взыскания задолженности с компании предусмотрена многими юридическими компаниями, в том числе, и нашим правовым центром.

Продажа долга третьим лицам

Таковыми выступают коллекторы. Предприятие имеет право продать возникший долг третьим лицам. Коллекторы – это коммерческие компании, которые за свои услуги берут примерно половину от выкупаемого долга.

С одной стороны, это закроет дебиторскую задолженность, повысит оборотоспособность активов. С другой стороны, траты довольно велики. Поэтому к коллекторам обращаются тогда, когда нет возможности взыскать долг в досудебном или судебном порядке.

После продажи долга, коллекторы будут сами принимать меры для взыскания. К счастью для должника, действия коллекторов упразднили, и они не могут, как раньше, угрожать и портить имущество. Коллекторы могут применять психологические методы воздействия на должника. Но с юридическими лицами этот номер редко проходит.

Обращение в правоохранительные органы

Если должник совершает какие-то противоправные действия, то на него можно пожаловаться в правоохранительные органы. Но нужно чётко понимать, какие действия должника попадают под противоправные. Например, клиент выполнил работу, договор был подписан, он ждёт оплату. Но контрагент скрывается, его нет по юридическому адресу, его телефоны не отвечают, на электронные письма он не реагирует. Тогда можно писать заявление в правоохранительные органы.

Каждое предприятие самостоятельно решает, каким образом взыскивать дебиторскую задолженность. Но стоит реально оценивать преимущества того или иного метода. Это:

- метод договорённостей позволяет избежать судебных издержек;

- если подавать в суд, то велика вероятность возврата долга вместе с пени и штрафами;

- передача долга коллекторам позволяет полностью вернуть средства, так как за дело берутся профессионалы;

- обращение в правоохранительные органы помогает вернуть средства жертвам мошенников и аферистов.

Прозрачное ценообразование

Прозрачное ценообразованиеВы платите нам вознаграждение только, если мы успешно взыскали долг. Размер вознаграждения фиксируется на этапе заключения договора.

Различные способы взыскания долгов!

Различные способы взыскания долгов!Используем много методик по работе с задолженностями. Имеем рабочие связи в силовых структурах.

Заблаговременная оценка результата

Заблаговременная оценка результатаНе беремся за бесперспективные дела. Оценки основываются на основании анализа дела и обширного практического опыта.

Случаи когда взыскать задолженность невозможно

К таковой задолженности относится та, по которой истёк срок исковой давности. К взысканию долгов применяется общегражданский срок исковой давности – 3 года. Это время даётся для того чтобы кредитор мог взыскать с дебитора долг в судебном порядке. Если этот срок истёк, то задолженность переходит в раздел нереальных.

Этот момент важен для бухгалтерской службы. То есть, когда дебиторская задолженность переходит в разряд той, которую невозможно взыскать, бухгалтер должен предпринять некоторые действия и провести процедуру списания.

Должно быть произведено списание безнадёжных долгов. Это может быть сделано посредством уменьшения налоговой базы на прибыль. Если налогоплательщик ранее создавал резерв по сомнительным долгам, то безнадёжный долг может быть списан за счёт этого резерва.

Но не стоит торопиться, и признавать задолженность безнадёжной. Необходимо проверить, можно ли это делать. Есть случаи, когда запрещено это делать. Это:

- должником выступает ИП, и он утратил свой статус. Если ИП прекратило свою деятельность в качестве предпринимателя, то физическое лицо продолжает нести имущественную ответственность по долгам своей фирмы. Поэтому предъявить к взысканию дебиторскую задолженность необходимо ему. Но, если ИП обанкротилось, то физлицу долг предъявить уже нельзя. Тогда задолженность признаётся безнадёжной и подлежит списанию;

- должник исключён из ЕГРЮЛ. Если это произошло по причине ликвидации, то тогда долги можно списать. Но, если исключение произошло по причине того, что организация последний год не сдавала отчётность, то списывать дебиторку нельзя;

- контрагент прекратил свою деятельность по причине слияния с другой компанией. Все права и обязанности должника переходят к той компании, которая вновь образовалась при слиянии нескольких фирм. Поэтому взыскать требования нужно с правопреемника. Списывать долги нельзя;

- у должника есть поручитель. Это означает, что по его долгам отвечает другой человек – физическое или юридическое лицо. Предъявить долги необходимо этому поручителю;

- произошла переуступка права требования. Это означает, что одна компания приобретает долги другой компании, и становится для неё кредитором. Списывать эту сумму задолженность он не имеет права, так как он может её перепродать;

- должник находится в стадии банкротства, но конкурсное производство ещё не завершилось. Пока не будет официального рения суда о признании должника банкротом, а его собственных средств и имущества будет недостаточно для того чтобы погасить долги перед кредиторами, списывать дебиторку нельзя;

- у кредитора есть судебное решение об отказе взыскивать долги. Это не является достаточным основанием для того чтобы признать долг безнадёжным. Так можно буде сделать лишь тогда, когда должник ликвидируется или приставы вынесут решение об окончании исполнительного производства.

Помощь юриста будет необходима. Он поможет разъяснить клиенту, можно ли признать задолженность безнадёжной и подлежит ли она списанию, каков алгоритм дальнейших действий.

Этапы взыскания дебиторки

Чтобы успешно функционировать, предприятие должно иметь финансы. Дебиторская задолженность снижает объём наличных и безналичных средств, что приводит к снижению оборотоспособности активов. Это неблагоприятно влияет на деятельность компаний!

Поэтому нужно предпринимать меры по возврату «застрявших» средств. Это необходимо делать постепенно, придерживаясь определённой схемы. Тогда все мероприятия принесут максимум результата.

В первую очередь, нужно постоянно проводить мониторинг долгов. Как правило, бухгалтер или финансист всегда знают, по каким причинам тот или иной партнёр не торопиться с оплатой. Но, если контрагент «потеряшка» и сведений о нём нет, то стоит предпринимать меры.

Когда все обстоятельства будут выяснены, нужно разработать линию поведения. В большинстве случае, дело можно решить мирно! Дождаться оплаты или провести взаиморасчёт. Если кредитору необходимы товары / работы / услуги от должника, можно «перекрыть» сумму дебиторки.

Обязательно нужно письменно уведомить должника о том, что за ним числится долг. Это нужно сделать письменно. В уведомлении необходимо указать сумму долга, пени и сумму штрафных санкций, а также предполагаемую дату оплаты. Если контрагент добросовестный, он сразу же произведёт оплату. Если должник увиливает от ответа и находит отговорки, то можно приступать к следующему этапу.

Нужно обращаться в суд. Для этого необходимо составить исковое заявление, а к нему приложить пакет документов. В услугу взыскания дебиторской задолженности юриста входит составление всех необходимых процессуальных документов для успешного развития дела. Все документы передаются в арбитражный суд по месту нахождения ответчика, то есть должника.

Квалифицированный юрист будет представлять интересы кредитора в суде. Он предпримет все необходимые меры для того чтобы выиграть дело, и вернуть своему клиенту его деньги.

Цены на услги

| Виды юридических услуг | Стоимость |

|---|---|

| Первичная консультация | бесплатно |

| Досудебное урегулирование спора (Анализ дела, Проверка должника на предмет кредитоспособности, Переговоры с должником, Подготовка претензии или соглашения, контроль исполнения) | от 9000 руб. |

| Судебное представительство (Составление. подача иска и дополнительных процессуальных документов; представительство в суде; получение исполнительного листа) | от 13000 руб. |

| Сопровождение исполнительного производства (Сопровождение и контроль работы ФССПР) | от 5000 руб. |

| Взыскание дебиторской задолженности «под ключ» | от 20000 руб. |

Успешная практика по взысканию долгов юридических лиц

ЗАЩИТА В СУДЕ КЛИЕНТА ПО ДЕЛУ О НЕ ОПЛАТЕ РАБОТ ПО ДОГОВОРУ ПОДРЯДА

ЗАЩИТА В СУДЕ КЛИЕНТА ПО ДЕЛУ О НЕ ОПЛАТЕ РАБОТ ПО ДОГОВОРУ ПОДРЯДАЮридические лица заключили между собой договор подряда. Организация Подрядчика исполнила надлежащим образом принятые на себя обязательства, выполнила работы. Организация Заказчика не оплатила вышеуказанные выполненные работы.

ИП поставил мясную продукцию на 1 206 110 руб и не получил оплату

ИП поставил мясную продукцию на 1 206 110 руб и не получил оплатуНаш клиент (истец) поставил ответчику партию товара (мясная продукция). Ответчик уклонятся от оплаты товара в течение нескольких месяцем. Ситуация осложнялась тем, что у нашего клиента не хватало бухгалтерских документов подтверждающих факт поставки/приемки товара.

ЗАЩИТА ИНТЕРЕСОВ ИСТЦА ПО ДЕЛУ О ВЗЫСКАНИИ ЗАДОЛЖЕННОСТИ ПО ДОГОВОРАМ ПОСТАВКИ

ЗАЩИТА ИНТЕРЕСОВ ИСТЦА ПО ДЕЛУ О ВЗЫСКАНИИ ЗАДОЛЖЕННОСТИ ПО ДОГОВОРАМ ПОСТАВКИЮридические лица заключили между собой договор поставки. Организация Заказчика не исполнила надлежащим образом принятые по договору обязательства, в результате чего образовалась задолженность.

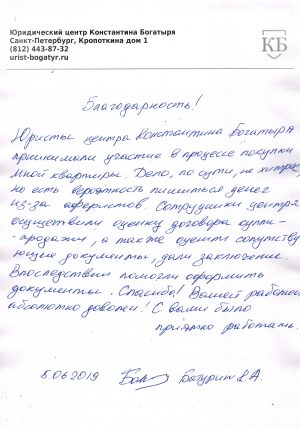

Юристы центра Константина Богатыря принимали участие в процессе покупки мной квартиры. Дело, по сути, не хитрое, но есть вероятность лишиться денег из-за аферистов. Сотрудники центра осуществили оценку договора купли-продажи, а также оценили сопутствующие документы, дали заключение. Впоследствии помогли оформить документы. Спасибо! Вашей работой абсолютно доволен! С вами было приятно работать.

Обратилась за помощью в юридический центр Константина Богатыря из-за пропавшей туристической поездки и денег. После оплаты путевки по определенным причинам я отказалась от отдыха. Турфирма приняла мое заявление об отказе от тура с нарушениями, в результате в возврате денежных средств мне отказали. Посредством работы оказанной юристами центра, я получила материальную компенсацию от тур-агентства.

Спасибо за квалифицированную юридическую помощь!

Желаем больше довольных клиентов!

Я как собственник бизнеса, нацелен на грамотное решение бизнес-проблем в рамках правового поля. Сотрудничаю с юристами центра на постоянной основе, консультируюсь по вопросам трудового законодательства, гражданского права. Специалисты центра регулярно сопровождают сделки компании, осуществляют анализ договоров. Благодаря высококачественным консультациям, я уверен в будущем своего бизнеса.

Выражаем благодарность Юридическом центру Константина Богатыря и лично Константину.

В новом году желаем больше успешных дел и довольных клиентов!

На предприятии возникли проблемы с бухгалтерской отчетностью. Обратились в юридический центр Константина Богатыря. Приехавший юрист ознакомился с имеющейся документацией, выявил ошибки, помог произвести аудит. Благодарны юридическому центру за быструю реакцию и правовую поддержку!

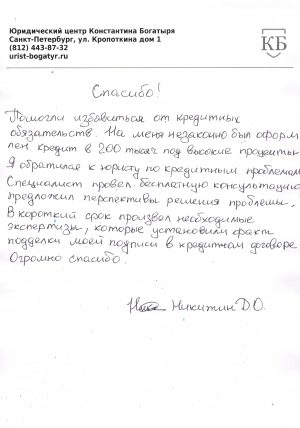

Помогли избавиться от кредитных обязательств. На меня незаконно был оформлен существенный кредит в 200 тысяч под высокие проценты. Я обратился к юристу по кредитным проблемам. Специалист провел бесплатную консультацию, предложил перспективы решения проблемы. В короткий срок произвел необходимые экспертизы, которые установили факт подделки моей подписи в кредитном договоре. Долговое бремя пало, я был избавлен от навязчивых звонков и визитов коллекторов. Огромное спасибо!

Благодарна за помощь в написании искового заявления в суд. Натянутые отношения с мужем отравляли бытовую жизнь. Финальной точкой стал его отказ подписать согласие на выезд ребенка за границу. Юрист по семейным вопросам сориентировался в моей проблеме, помог подготовить заявление и документы в суд. Благодаря помощи юридического центра мне удалось добиться разрешения на выезд ребенка из России на отдых.

Благодарим Константина Богатыря за качественный и ответственный подход к собственной работе!

Желаем центру процветания и успехов!

Выражаем благодарность коллективу юридического центра за быструю и квалифицированную правовую помощь! Юристы, которые готовы нацелено исполнять все обязательства договора, не ориентируясь на материальную выгоду – редкость для сегодняшнего дня. Рекомендуем вас своим партнерам!

Спасибо Вам за Вашу работу!

Поздравляем ваш юридический центр с Новым 2016-м годом! Желаем в наступающем году побольше работы, довольных клиентов, прибыли и развития!

Наша компания выражает благодарность за высокопрофессиональную юридическую поддержку при решении возникшего налогового спора. Ввиду отсутствия у наших штатных юристов опыта разрешения конфликтов с ФНС, вынужденно обратились к профессионалам. И не пожалели! Юристами центра Константина Богатыря произведен быстрый анализ сложившейся проблемы, предложены варианты ее разрешения. В результате грамотных действий специалистов юридического центра был полностью улажен налоговый спор, а также упорядочена внутренняя документационная деятельность компании. Продолжаем советоваться с юристами центра по возникающим правовым вопросам.

Спасибо коллективу юридического центра Константина Богатыря за компетентность, ответственность и проявленный профессионализм!

Уже несколько лет получаем абонентское обслуживание по юридической помощи, результатом довольны!

Наше сотрудничество со специалистами юридического центра происходит на постоянной основе. Правовая помощь в рамках абонентского обслуживания производится качественно, быстро и грамотно. Никаких просрочек и неточностей! С нашей стороны претензий не возникало, безукоризненное исполнение условий договоренностей. Представительство в арбитражном судопроизводстве осуществляется на высоком уровне. С удовольствием продолжим дальнейшее сотрудничество с профессионалами юридического центра Константина Богатыря

К автоюристу юридического центра Константина Богатыря обратился за помощью по возврату прав. После того как попал в сложную ситуацию, запаниковал. Ведь образование у меня не юридическое, и с такой проблемой столкнулся впервые, поэтому в своих силах и знаниях сомневался. Специалисты юридического центра грамотно и быстро справились с моей проблемой, представляя мои интересы в мировом суде. Права на вождение автомобиля удалось вернуть. Большое за это вам спасибо!

заказать бесплатную консультацию

Почему нужно обращаться к профессионалам?

Чтобы увеличить шансы на возврат свое денежных средств, которые «застряли» в виде дебиторской задолженности, необходимо обратиться к профессионалам. Дебиторская задолженность юридического лица подлежит взысканию с помощью юристов, если сам кредитор не может справиться.

Профессионалы помогут:

- изыскать пути досудебного урегулирования спора;

- составить письменную претензию на имя должника;

- ведение переговоров от лица своего клиента;

- подготовить проект мирового соглашения, если переговоры дадут положительный результат;

- если договорённости достичь не получится, наш юрист подготовит документы для судебного заседания. Правильно составит исковое заявление и другие процессуальные документы, разработает линию поведения, проверит доказательную базу;

- представительство интересов своего клиента в суде. Юрист разработает свою собственную линию поведения для судебного заседания. Она поможет достичь максимально выгодного результата для клиента;

- когда суд вынесет решение, специалист проследит за тем, чтобы оно было вовремя исполнено;

- если же судебный акт не будет устраивать нашего клиента, юрист подготовит бумаги для подачи жалобы в суд вышестоящей инстанции.

Наш правовой центр в Санкт-Петербурге поможет взыскать дебиторскую задолженность с контрагента, предпримет все меры для досудебного урегулирования конфликта! Мы настроены на достижение положительного результата, поэтому не берёмся за заведомо проигрышные дела.

Большинство наших клиентов довольны качеством оказанных им услуг!