Ипотека под 6%

Последнее обновление:

Решая одну из острых проблем – демографии – Правительство принимает меры для повышения заинтересованности семей в увеличении численности детей. Реальной помощью стала возможность уменьшить процентные ставки ежемесячного погашения кредита.

Обсудим волнующие многих темы. Выясним, кто может рассчитывать на рефинансирование ипотеки под 6 процентов, условия для уменьшения ставки. Реальность или мечта: улучшить условия проживания – ипотека 6 процентов, условия получения займа.

Содержание

Сущность рефинансирования

Даже не пользуясь кредитом, ипотекой, мы понимаем, о чем идет речь. Но далеко не всем ясно, что же означает слово, имеющее английские корни – рефинансирование.

Поэтому вначале просто нужно уяснить, что это не что иное, как замена взятого изначально кредита на новый заем, с более выгодными условиями. Предлагаемая банками услуга рефинансирования позволяет облегчить возврат долга, взятого на покупку квартиры.

Имеются отличия от стандартной процедуры получения денежной ссуды.

Прежде всего, оформление сделки допускается на конкретные цели – погашение ранее оформленного займа.

Так, правительственным Постановлением № 339 от 28 марта 2019 г. внесены изменения в Правила, согласно которым, из федерального бюджета банки, оформляющие ипотеку на приобретение жилья семьям с детьми, получают субсидии, покрывающие недополученные доходы.

По программе, разработанной с целью выполнения поручения Президента – Путина В.В., для стимулирования рождаемости в стране, за счет обеспечения нормальным жильем, Минфин предложил:

- оформление ипотечных займов на щадящих условиях – под 6%;

- рефинансировать уже взятые кредиты (использованные лишь на покупку жилья первичного рынка недвижимости).

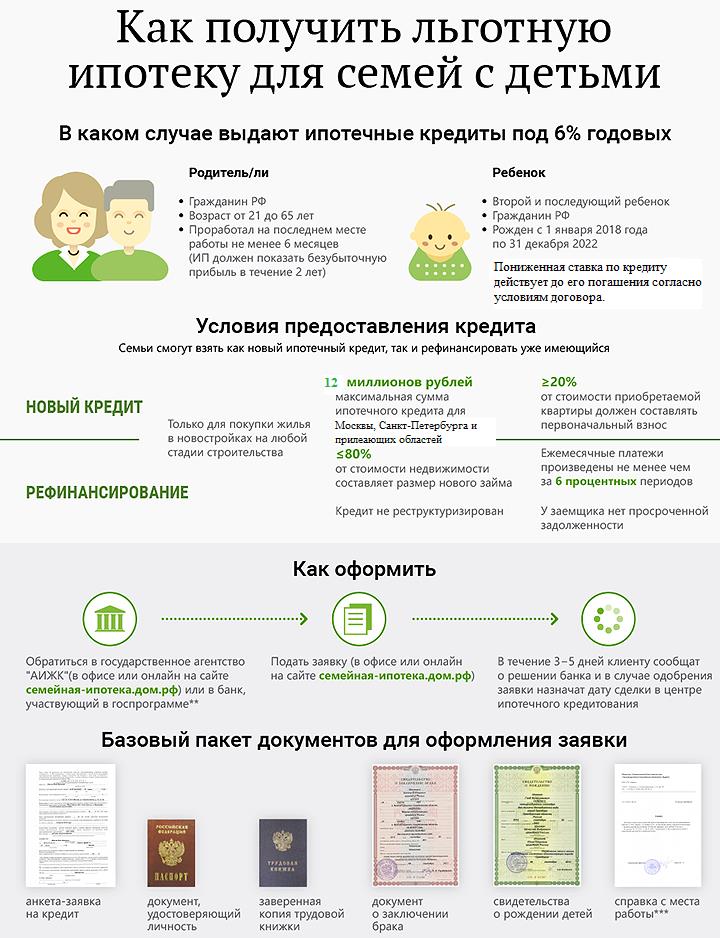

Общие правила возможности получить кредит предполагают:

- ограничение возраста клиента – начиная с 21 года и не превышая 65 лет на момент выплаты займа (возрастной ценз политикой банка может быть изменен);

- российское гражданство;

- официальное трудоустройство заемщика;

- не менее 1 года трудового стажа (причем у последнего работодателя нужно на момент обращения в банк отработать минимум 3 месяца);

- сумма ежемесячных взносов в счет погашения долга не должна превысить 50-60% дохода;

- регистрацию заемщика по месту нахождения банка;

- отсутствие в кредитной истории задержек платежей.

Аналогичные требования выдвигаются и при оформлении рефинансирования.

Дополнительно, банк проверяет:

- платежи по текущему кредиту;

- сроки окончания долговых обязательств;

- не был ли заем пролонгирован (или реструктуризирован).

Поскольку мы говорим о льготных условиях рефинансирования кредита по более выгодной заемщику ставке 6%, остановимся подробнее на моментах – кто может воспользоваться этим предложением.

Напомним, что право на 6% ипотеку стало доступно лишь при условии, что с 01.01.2018 до конца 2022 года появится второй (или последующий) ребенок.

Снизить ставку на ипотеку, взятую ранее, стало возможным после выделения дополнительных средств на субсидирование банков.

Самым важным моментом, на котором стоит акцентировать внимание, является то, что для оформления рефинансирования не имеют значения:

- сроки получения ипотечного займа на оговоренных условиях;

- менялись ли ранее условия кредитования.

Кто может получить льготный заем

По сути, рефинансирование – заключение нового кредитного договора для погашения ранее взятой ипотеки.

К лицу, обращающемуся с заявкой, предъявляют аналогичные требования, как и при взятии займа на приобретение жилья:

- на момент оформления договора или подписания соглашения о рефинансировании должен исполниться 21 год;

- до определенного возраста заемщика долговые обязательства должны быть погашены (например, Сбербанк России дает такое право, если долг закроют до 75 лет);

- наличие минимум одного года страхового стажа (при официальном трудоустройстве), причем несколько последних месяцев работы (от 3 до 6) нужно отработать на одном месте;

- рассчитывать на льготы вправе только россияне;

- подтверждение регистрации рождения детей в оговоренный период (01.01.2018 — 31.12.2022);

- предоставление медицинского заключения признания инвалидности малыша, рожденного в это же время (то есть, право на льготы семья или один из родителей получит даже при наличии одного ребенка с ограниченными возможностями);

- кредитная история погашения долговых обязательств до обращения с заявлением о рефинансировании долга должна подтверждать добросовестность своевременного внесения ежемесячных платежей.

Требование к кредиту

Для того чтобы взятый ранее заем в данной или другой кредитной организации можно было рефинансировать, должны быть соблюдены следующие условия:

- цель получения денежной ссуды – улучшение жилищных условий;

- кредит выдавался в российских рублях;

- остаток непогашенного долга на момент обращения с заявлением составляет не более 6 млн. рублей для жителей всех регионов РФ, за исключением столицы, Санкт-Петербурга, Московской и Ленинградской области (здесь допускается задолженность до 12 млн. рублей);

- на момент обращения должно быть выплачено не менее 20% стоимости приобретенного жилого помещения (в том числе могут быть использованы средства материнского капитала);

- по требованиям кредитной организации может быть предусмотрено обязательное заключение заемщиком договоров личного страхования или приобретаемого жилья;

- за исключением первого и последнего месяца погашение долга производится равными по суммам платежами (изменение размеров допускается только по условиям подписанного соглашения о рефинансировании).

Заметим, что рефинансирование оставшейся суммы долга по ипотечному займу предоставляется:

- под 6% семьям с двумя и более детьми, взявшим кредит до 01.01.2018, в последующем решившим завести еще малыша (не важно, сколько детей уже воспитывается в семье);

- под 5% годовых гражданам, имеющим двух и более детей с российским гражданством (или ребенка-инвалида), проживающим и приобретающим жилье на территории Дальневосточного федерального округа.

Все ли жилые помещения можно купить, воспользовавшись льготой

Поскольку предоставление займа по льготной ставке семьям с детьми при приобретении жилья возможно за счет выделяемых государством федеральных средств (для субсидирования кредитных организаций), предпочтение отдается первичному рынку недвижимости.

При заключении соглашения о рефинансировании уделяется внимание жилому помещению, приобретаемому за счет кредитования.

Рассчитывать на одобрение поданной заявки можно, если речь идет об ипотеке, оформленной для совершения с юридическим лицом сделки купли-продажи:

- сданных в эксплуатацию жилых помещений в новостройках, также домов с земельными участками;

- для участия в долевом строительстве (заключения со строительной компанией соответствующего договора, независимо от этапа строительства жилого помещения или дома с прилегающим земельным участком).

Законодатель выделяет исключение из общих правил, подчеркивая:

- тот факт, что льготное кредитование или рефинансирование взятой ранее ипотеки не положено, если готовое жилое помещение покупают или договор уступки прав (о долевом участии в строительстве) заключен с управляющей компанией инвестиционного фонда;

- жители Дальневосточного федерального округа имеют право снизить ставки по полученному ранее кредиту для покупки не только у юридических, но и физических лиц жилья, в том числе вторичного рынка недвижимости, если дома расположены в сельской местности.

Длительность пользования льготой

Если ранее выгодные условия погашения долга по заниженной ставке действовали лишь определенный период, учтя пожелания Президента, были изысканы возможности для снятия этих ограничений.

На стопроцентную поддержку семей с детьми выделены дополнительные средства. Сегодня получаемый ипотечный заем при соответствии требований предоставления льгот семьям с двумя и более детьми, в том числе даже с одним ребенком, признанным инвалидом (рожденным до 31.12.2022), бессрочен.

Аналогично с момента рефинансирования до полного погашения долга размер установленных ежемесячных платежей останется постоянным.

Это значит, что 6% ставка (а для жителей Дальнего Востока – 5%) будет действовать на весь срок подписанного договора (соглашения о рефинансировании).

Что нужно для получения льготной ипотеки

Благодаря возможностям Интернета, изучить предлагаемые банками условия кредитования и требуемый пакет документов, не составит труда, не выходя из дома.

Нужно понимать, что первоначальный взнос в размере 20% стоимости жилья придется оплатить из собственных сбережений или, если есть право на материнский капитал, – воспользоваться господдержкой.

- Готовят базовый пакет документов.

- В течение трехмесячного срока подбирают подходящий под условия льготного кредитования объект недвижимости (можно воспользоваться предложениями банка).

- Заключают сделку купли-продажи со строительной компанией, выступающей юридическим лицом.

- Оформляется ипотечный договор после внесения данных в Единый государственный реестр под залог приобретаемого жилища.

- Денежные средства переводятся кредитной организацией непосредственно на расчетный счет застройщика.

Снизить процентную ставку выплачиваемого кредита можно, если:

- семья оформила ипотеку раньше запуска льготной программы;

- средства направлены именно по целевому назначению;

- жилье приобреталось у юрлиц на первичном рынке недвижимости;

- в семье появится второй (третий и так далее) ребенок до конца 2022 года;

- малыш, появившийся на свет в оговоренный период, в течение пяти лет (до конца 2027) признан инвалидом.

Схема получения

Какие кредитные организации оказывают услуги рефинансирования ипотеки

Многие банки отнеслись с недоверием к предлагаемому государством субсидированию ипотечных кредитов для реализации поставленных целей улучшения демографического состояния.

Сегодня перечень кредитных организаций, выдающих кредит под 6%, значителен.

Причем многие банки для привлечения клиентов предлагают более выгодные условия. Так, Сбербанк оформляет семейную ипотеку (рефинансирует долг) по 5% ставке. Увеличен и возраст плательщиков, получающих одобрение займа, до 75 лет на момент погашения долга.

Эти и другие меры, специальная ипотечная программа помогут семьям решить жилищные проблемы, что естественным образом отразится на повышении рождаемости.

Кроме банка, обратиться можно в акционерное общество «ДОМ.РФ».

Список банков, участвующих в программе, можете посмотреть здесь.