Коэффициент соотношения заемных и собственных средств

Последнее обновление:

Прибыльность бизнеса – далеко не единственный и не самый объективный критерий успешной работы субъекта хозяйствования. Потенциальному инвестору немаловажно понимать, насколько устойчиво финансовое положение партнера. Для более детального анализа подойдет формула вычисления коэффициента соотношения заемных и собственных средств. Для расчетов пользуются показателями актуальной финотчетности, а иногда и данными за несколько периодов, чтобы отследить динамику.

Содержание

Что такое коэффициент соотношения заемных и собственных средств?

Активное развитие бизнеса практически невозможно без кредитов, привлечения сторонних финансовых ресурсов, возвратных инвестиций, а иногда и госдотаций. Насколько обдуманно поступает предприятие с одолженными средствами, можно оценить, основываясь на величине коэффициента соотношения заемного и собственного капитала.

Данный показатель описан даже в нормативных документах:

- Приказ Минэкономики №118 от 1997 года – Методрекомендации по реформированию организаций (носят рекомендательный характер);

- Постановление Кабмина №367 от 2003 года– руководство для арбитражных управляющих при проведении анализа деятельности субъектов хозяйствования.

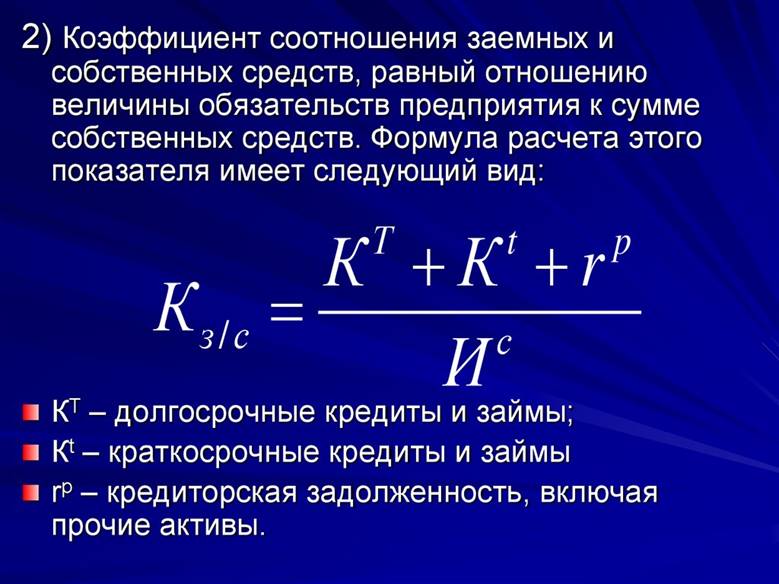

Формула расчёта коэффициента соотношения заемных и собственных средств

Принцип расчета коэффициента соотношения собственных и заемных средств довольно прост:

К(соотношение) = Сумма заемных средств (строки 1410-1550 баланса)/ Собственный капитал (строки 1310-1370 баланса).

Причем информация о собственном капитале берется из данных бухгалтерской финотчетности (итог по разделу «Капитал и резервы», строка 1300), а для определения размера привлеченных со стороны средств суммируют следующие строки из баланса:

- 1400 – долгосрочные займы и обязательства;

- 1500 – обязательства перед займодателями и кредиторами, срок оплаты которые не превышает 1 года.

Важно! Результат расчета соотношения, фактически, показывает, могут ли долги предприятия быть погашены за счет имеющихся у организации активов.

Интерпретация значения коэффициента заёмных и собственных средств

Расчетный коэффициент соотношения заемных и собственных средств входит в категорию показателей (маркеров), которые показывают устойчивость (автономность) субъекта хозяйствования в финансовом плане.

Его значение, по сути, — наглядная демонстрация, сколько одолженных рублей (или копеек) приходится на ту же денежную единицу собственных.

По нормативу, принятому в Приказе №118 Минэкономики, соотношение суммарного заемного и собственного капиталов не должно превышать границу значения в 0,7. Если исчисленный коэффициент выше, можно с уверенностью утверждать, что организация зависима от внешних займодателей.

| Значение коэффициента | Интерпретация | Взаимосвязанные показатели |

|---|---|---|

| Менее 0,5 | Предприятие не развивается, происходит стагнация бизнеса, что в долгосрочной перспективе грозит сокращением потребительского интереса и постепенное сворачивание хозяйственной деятельности | Для построения долгосрочных прогнозов необходимо оценить, как учредители используют заработанную прибыль. Возможно, ее реинвестируют в производство и развитие происходит за счет собственных ресурсов. |

| Выше 0,5, но ниже 0,7 | Привлечение кредитов не вредит компании, деньги направляются на расширение бизнеса или обновление материальной базы. | Необходимо отследить и проанализировать движение денежных потоков фирмы. Если средства направляются на погашение текущих обязательств, то даже если соотношение общей массы собственных средств и заемного капитала варьируется в пределах норматива, это все равно повод пересмотреть финансовую политику организации. |

| Выше 0,7 | Предприятие теряет устойчивость и автономность в работе. | По результатам финансового анализа может выясниться, что текущие платежи по заимствованиям и кредитам поглощают большую часть прибыли. Еще хуже, если вновь привлекаемые средства идут на погашение процентов по ранее взятым. |

Важно! Значение коэффициента более 1 означает, что в текущем периоде предприятие уже не способно обслуживать накопленные долги. По факту, компании грозит банкротство.

Для чего и кем используется коэффициент?

Вряд ли руководство организации будет использовать оценочное значение соотношения собственных и суммарных заемных средств в своей повседневной работе. Реальное положение в компании видно и без вычисления коэффициентов. Другие дело, когда фирма стоит на пороге каких-то существенных изменений. Расчет коэффициента будет просто необходим, если:

- компания намерена привлечь новых инвесторов или взять кредит в банке. Бизнес-план будет смотреться гораздо привлекательнее, если в нем есть конкретные расчеты и анализ актуальных показателей баланса (иногда их требуют предъявить в динамике, на основании нескольких последовательных периодов);

- назрела необходимость реформирования производства – на основании полученных данных разрабатывается программа мероприятий по оздоровлению и новая финансовая политика;

- предприятие ликвидируется – расчетный коэффициент позволяет ликвидаторам оценить возможный риск объявления о банкротстве;

- запланировано участие в новом масштабном проекте в составе партнерства или путем организации нового товарищества – потенциальные партнеры вправе затребовать данные об устойчивости фирмы, особенно, если проект растянут по времени (более года);

- заключается договор с поставщиками на условиях отсрочки оплаты – организация повысит свои шансы на получение контракта и договорится о более выгодных условиях, если сможет доказать свою способность расплачиваться в отведенные договором сроки.