Как открыть и зарегистрировать ИП в 2021 году

Последнее обновление:

Предпринимательская деятельность в России осуществляется в разных правовых формах. Создаются и регистрируются в налоговом органе юридические лица, а также индивидуальные предприниматели. По сравнению с организациями, регистрация ИП носит упрощенный характер. Поэтому многим гражданам под силу открыть ИП самостоятельно, но с соблюдением инструкции, актуальной в 2021 году.

Содержание

Что нужно знать перед открытием ИП?

Инструкция по открытию ИП самостоятельно должна включать изменения, которые коснулись предпринимателей в 2021 году. В частности, их можно свести к следующим пунктам:

- Отмена государственного сбора (пошлины), связанного с регистрацией индивидуального предпринимательства в электронном формате.

- Для новичков действуют налоговые каникулы.

- ИП могут применять налог, предназначенный для самозанятых.

- Некоторым ИП по закону придется использовать онлайн кассы.

- Повышение налога с 18% до 20% согласно введенным в N 303- ФЗ поправкам.

- Рост фиксированных платежей ИП.

- Некоторым видам ИП вменена обязанность по сдаче декларации о влиянии на окружающую среду.

Это изменения, которые коснулись ИП в 2019 году. Прежде чем организовывать бизнес в этой правовой форме, следует их внимательно изучить и учесть.

Что такое ИП

ИП – это гражданин, который регистрируется для ведения бизнеса, но без образования юридического лица. Фактически бизнесмен обладает правами последнего.

К работе ИП применяются положения статей ГК РФ, которые регулируют работу ЮЛ. Кроме случаев, когда отдельные законы устанавливают правила поведения ИП в предпринимательской деятельности (ст. 23, п.3 ГК РФ).

На практике, ИП составляют большую часть малого бизнеса. Это объясняется тем, что ИП недоступны определенные виды деятельности в силу их организационно-правового статуса.

СПРАВКА: ИП отвечает по своим обязательствам личным, принадлежащим ему на праве собственности имуществом. Собственность гражданина и ИП – понятия, аналогичные друг другу. Нельзя оформить имущество на ИП.

Отличие ИП от других структурно-правовых форм предприятия

Отличия двух организационно-правовых форм собственности носят принципиальный характер. Во многих случаях решения о создании бизнеса в виде ЮЛ или ИП принимаются будущими предпринимателями на основе разницы в деятельности двух субъектов предпринимательства.

| ИП | ООО |

|---|---|

| Гражданин отвечает по долгам личным имуществом. После закрытия бизнеса он обязан внести все платежи во внебюджетные фонды, рассчитаться с налоговой. Все неоплаченные финансовые обязательства копятся в виде долга. В случае неоплаты на гражданина заводится исполнительное производство. | Учредители отвечают по финансовым обязательствам только в пределах доли, вложенной в организацию. Личным имуществом они не отвечают. |

| Упрощенная форма бухгалтерского учета. | Полный бух.учет с 2013 года. |

| ИП может работать один. В этой ситуации за работников он не платит взносы во внебюджетные фонды, например, в ФСС. | ООО всегда делают взносы за работников. Ежеквартально: ЕРСВ, 4-ФСС, 2-НДФЛ, 6-НДФЛ. |

| Привязка к географии: регистрация ИП проходит по месту регистрации гражданина, если прописки нет, то по временному адресу. | Работа ООО проходит по юридическому адресу: и им не обязательно выступает место жительства учредителя компании. Работает ООО по всей России, в других регионах регистрируются филиалы ЮЛ. |

| Трудности в получении кредита на развитие бизнеса из-за отсутствия полноценной бухгалтерии. Банкам сложно проследить эффективность бизнеса ИП, поэтому с него часто требуют залог и поручителей. | Простая система получения займа на развитие бизнеса. Привлекательность ООО для инвесторов. |

| ИП платит фиксированные деньги в ПФР вне зависимости от того, работает ли он или приостановил свою деятельность. | ООО, если он приостановил деятельность, закрывает декларацию 0 выручкой. |

| Р/с ИП застрахован: если банк обанкротится, предприниматель возвращает деньги по аналогии с физическими лицами. | Р/с ООО не застрахован: если финансовое учреждение объявит себя несостоятельным, то деньги возвращаются через общую очередь кредиторов. |

| При регистрации гражданин не несет существенных расходов на открытие расчетного счета, печать, уставный капитал. | Все перечисленное обязано иметь ООО. |

| ИП ограничено в выборе видов деятельности, например, не может торговать алкогольной продукцией. | ООО доступны любые виды деятельности. |

| ИП не переоформляется, не продается. | Эти процедуры разрешены для ООО. |

Плюсы и минусы индивидуального предпринимательства

В открытии ИП основной плюс заключается в упрощенной процедуре регистрации и отсутствии первоначальных затрат на бизнес.

Главный минус – ИП отвечает по долговым обязательствам личным имуществом.

СПРАВКА: регистрация ИП проходит проще, с минимальным пакетом документов. Печать для ИП не обязательна, поэтому на первом этапе предприниматель обойдется минимальными расходами, в отличие от ИП.

Кому запрещено открывать ИП

Перед тем как изучить инструкцию по открытию ИП, нужно понимать, доступен ли этот вид бизнеса гражданину.

Запрет на открытие ИП установлен N129 – ФЗ от 2001 года. Его положения говорят о том, что гражданина не зарегистрируют в этом качестве при наличии обстоятельств:

- Регистрация в повторном порядке. Если человек уже имеет ИП, то он не может подавать заявление. Закон предлагает гражданам закрыть существующий бизнес, а потом приступать к созданию нового.

- Судебные ограничения.

- Недоступность некоторых видов деятельности в этой организационно-правовой форме. Одним из признаков ИП выступает то, что гражданин ограничен в выборе направлений, которым он хотел бы посвятить бизнес. Например, человек не может открыть ломбард в статусе ИП или заниматься кредитами.

ИП может стать любой гражданин, достигший 18 лет, дееспособный. Отсутствие последней категории накладывает запрет на его регистрацию. Что касается возраста, то возможны исключения из общих правил.

СК РФ в ст. 16 устанавливает 18 лет в качестве возрастного показателя. Тот же закон определяет понятие эмансипация. Это означает, что подросток с 16 лет может быть признан дееспособным при наличии определенных критериев. Он может открывать ИП с 16 лет, при наличии согласия родителей.

Открытие ИП через посредников

Посредники – это юридические фирмы, которые оказывают одноименные услуги населению. Каждая имеет прейскурант. Обращаться к ним стоит, когда гражданин не уверен, что оформит бизнес верно с юридической точки зрения.

Достоинства регистрации через посредников состоят в том, что они подготовят регистрационные документы, проконсультируют по вопросам, связанным с уплатой в бюджет налогов и сборов, подадут и получат на руки документы. Кроме того, предложат ряд дополнительных услуг, например, ведение бухгалтерского учета.

Недостатки обращения заключаются в оплате вознаграждения юристам. Цены на подобные услуги высокие.

Самостоятельная регистрация ИП

При открытии бизнеса самостоятельно предприниматель не несет расходов на услуги юристов. Но существует риск, что он неправильно заполнит документы. В этом случае ИФНС вернет их обратно до устранения недочетов.

СПРАВКА: для сведения к минимуму риска неверного заполнения документов, появления неточностей, помарок – следует воспользоваться специализированными электронными сервисами. Их можно найти в интернете. Они подскажут гражданам, какой комплект документов нужно собрать на регистрацию ИП, а также создадут электронную форму заявления.

Пошаговая инструкция по открытию ИП в 2021 году

Как оформить ИП — пошаговая инструкция:

- Выбор кодов ОКВЭД.

- Выбор режима налогообложения. Написание заявления на УСН. Его передача вместе с комплектом документов в налоговую.

- Заполнение заявления.

- Уплата гос.пошлины.

- Сбор документов.

- Подача в Налоговый орган.

- Ожидание решения от регистратора.

СПРАВКА: это основные этапы. Главное – выбрать направления деятельности, а также оптимальный под вид бизнеса режим налогообложения.

Пошаговая инструкция о самостоятельной регистрации ИП и ответах на вопрос – как это сделать, не сложная. Главное – последовательность выполнения всех этапов.

Выбор кодов видов деятельности по ОКВЭД

Будущий бизнесмен обязан указать направление деятельности. Для этого ему необходимо изучить специальный классификатор. Он необходим для того, чтобы ИП дать описание того, чем он занимается. Каждое направление зашифровано кодами. На их основе государственные органы выдают разрешения, лицензии на деятельность, происходит исчисление взносов и налогов.

Предприниматель обязан заранее продумать, чем он будет заниматься. Свое решение выразить письменно, в процессе заполнения им заявления о регистрации по строго унифицированной форме Р21001 из Приказа ФНС РФ № ММВ — 7 — 6/25. По правилам, он вписывает основные направления, потом – дополнительные. Коды отражаются в цифровом значении, но не в буквенном. На каждый выбранный вид деятельности должно быть не менее 4 цифр.

Особенности при выборе кодов ОКВЭД

Особенность состоит в том, что предприниматель должен внимательно изучить все направления. Внесение дополнительных кодов в процессе работы допускается. Но это требует времени. Поэтому необходимо сразу четко указать то, чем планирует заняться человек на ниве предпринимательства.

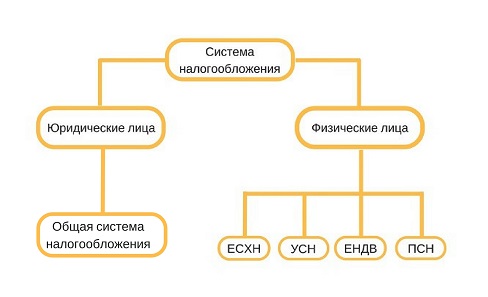

Выбор системы налогообложения

Один из ключевых этапов в создании любого бизнеса. Выбор оптимальной системы уплаты налогов влияет на эффективность хозяйственной деятельности, ее оптимизации и сокращения затрат.

На выбор предпринимателю дается несколько режимов:

- Патент.

- Сельхозналог (единый).

- ЕНВД.

- УСН.

- Общая система.

Каждый режим подлежит внимательному анализу. При выборе одного из них предприниматель уведомляет об этом регистрирующий орган. В противном случае, по умолчанию используется общий режим.

СПРАВКА: если предприниматель знает, что он может использовать УСН, то заявление на него нужно подавать вместе с документами на регистрацию. Если бизнесмен использует ОСНО, но по критериям своей работы может перейти на УСН, это возможно только с начала нового отчетного налогового периода.

Общая система налогообложения

ОСНО не самый лучший вариант для малого бизнеса. Оказаться на этом режиме можно, если перейти установленные рамки по численности сотрудников ИП, видам деятельности, опоздании при переходе на УСН.

По ОСНО предприниматель выплачивает налог на доходы от их суммы. Он может уменьшить размер с вычетом профессиональных расходов, что нужно подтверждать соответствующими документами.

Ставка НДФЛ – 13%. Алгоритм уплаты отражен в ст. 227 НК РФ. В течение 12 месяцев ИП делает 3 авансовых платежа. По окончании расчетного периода осуществляет доплату обязательного сбора. Авансы перечисляются в сроки:

- первые 6 месяцев календарного года – до 15.07;

- 3 квартал – до 15.10;

- 4 квартал – до 15.01.

Сумма, подлежащая перечислению в форме аванса, исчисляется сотрудниками налогового органа. Они основываются на информации, полученной из декларации, поданной ИП в ИФНС. После проведения расчета направляется уведомление гражданину с суммой налога. Первый авансовый платеж рассчитывается по 4-НДФЛ. В документе предприниматель отражает примерную сумму дохода, на который он рассчитывает.

Упрощенная система налогообложения

УСН – специальный режим уплаты, заменяющий НДФЛ, сбор на имущество, НДС. Отчетные периоды:

- квартал;

- 6 месяцев;

- 9 месяцев.

Ставка – 6%, если облагается доход. Если учитываются расходы – 15%.

Единый налог на вмененный доход

Особенностью режима выступает то, что он используется по видам деятельности, перечисленным в ст. 346, п.2 НК РФ. Это специальный режим уплаты налогов, который не зависит от выручки предпринимателя. Государство при расчете обязательного сбора устанавливает коэффициенты. Они отражены в НК РФ. От них и рассчитывается размер налога.

Единый сельскохозяйственный налог

Предприниматель вправе перейти на этот режим, если более 70% прибыли он получает от производства продукции сельскохозяйственного назначения. Заменяет уплату НДФЛ. Ставка – 6%. Налоговой базой признается прибыль предпринимателя, которая уменьшена на величину расходов.

Патентная система налогообложения

Предприниматель передает в бюджет определенную сумму денег в качестве налога. Он получает патент на ведение определенного вида деятельности, который выдается в срок от 1 до 12 месяцев. Перечень видов деятельности, по которым разрешен этот режим, перечисляется в ст. 346.43 НК РФ.

ИП, применяющие патент, освобождены от выплаты налогов:

- НДФЛ;

- Налог на прибыль;

- НДС;

- сбор на имущество.

Декларации заполнять не нужно, достаточно Книги расходов и доходов.

Ставка налога при патенте зависит от того, есть ли у предпринимателя наемная сила.

| Без работников | С ними |

|---|---|

| 26% - в ПФР 5,1% - ФФОМС 2,9 – ФСС | 20% - в ПФР 0% - ФФОМС 0% – ФСС |

| налог – по каждому из видов патента, установлен в твердой сумме | налог – по каждому из видов патента, установлен в твердой сумме |

Заполнение заявления по форме Р21001

Основные правила заполнения формы:

- Буквенные и цифровые выражения прописываются в специальных клеточках.

- Буквы – заглавные.

- Коды ОКВЭД вносятся, начиная с 4-значных.

СПРАВКА: заявление заполняется в двух форматах: электронном и бумажном. Если гражданин заполняет заявку в последнем варианте, это делается черной пастой, разборчиво, без исправлений и помарок.

Оплата госпошлины

Статья 333.33 НК РФ устанавливает официальный размер сбора, взимаемого государством за оказание услуг населению. В 2019-2021 году госпошлина составляет 800 рублей. Если гражданин подает заявление на регистрацию дистанционно, при помощи сервиса Госуслуги.ру и оплаты картой, с баланса сотового, электронной платежной системой, ему полагалась скидка в 30%. Стоимость сбора в этом случае – 560 рублей. В 2019 году электронный сбор был отменен.

Сбор пакета документов

В состав пакета входят бумаги:

- паспорт + копия;

- ИНН + копия;

- квиток об оплате государственной пошлины;

- Заявление форма Р21001;

- УСН по форме №26.2-1.

СПРАВКА: в отличие от ООО, комплект документов, подаваемых для регистрации индивидуального предпринимателя, достаточно скромен.

Подача документов в регистрирующий орган

Способы передачи документов:

- Дистанционно: через РБИДО, Госуслуги. ру, сайт ФНС.

- В бумажной форме: МФЦ, налоговый орган, почта (письмом с описью).

СПРАВКА: удаленная подача возможна, если гражданин имеет ЭП. Личная подача осуществляется в приемные часы налогового органа, МФЦ.

Онлайн-подача через РБиДОС, ФНС или Госуслуги

Подача документов дистанционно не требует личного посещения налогового органа, оплаты пошлины. Интернет ресурс РБИДО позволяет загружать сканы документов заявителя, выбрать режим налогообложения, получить электронную подпись. Система за пользователя сформирует пакет документов, которые необходимо предоставить для открытия ЮЛ.

Через сайты Госуслуги.ру и налогового органа можно подать документы, но только тем пользователям, которые имеют усиленную ЭЦП. Получить электронную подпись можно за несколько дней в специальных центрах, имеющих аккредитацию на ее выдачу. Срок изготовления ЭП разный: все зависит от пожеланий гражданина. Некоторые центры готовы оказать услугу срочно, но за большую плату, чем в обычном прейскуранте.

СПРАВКА: в бумажной форме документы подаются через МФЦ, налоговый орган, по почте.

Подача документов в бумажном виде в МФЦ или налоговую инспекцию

Налоговая Инспекция: гражданин собирает документы, в часы приема налогового органа относит их и передает сотруднику. Последний проверяет документы, выдает расписку о принятии. Назначает дату, когда необходимо за ними прийти. Перед посещением уполномоченного органа, следует посмотреть часы приема населения, чтобы не попасть в обед или в интервалы, когда граждан не принимают.

Гражданин также может воспользоваться услугами МФЦ. Через терминал нужно взять талончик и встать в электронную очередь. Когда гражданина вызовет сотрудник МФЦ, передать документы ему. После изучения все бумаг, выдается на руки расписка о приеме, а также назначается дата готовности бумаг.

СПРАВКА: в отличие от ИФНС, в МФЦ отсутствуют интервалы и обеды, то есть периоды, когда прием граждан не осуществляется. Это плюс. Но есть и минус, который состоит в том, что через МФЦ придется дольше ждать ответа.

Ожидание решения

Решение о регистрации гражданина в качестве индивидуального предпринимателя будет положительным, если он не допустит в документах ошибок, неточностей, помарок.

Сроки регистрации ИП

Ранее срок регистрации составляет 5 дней, исключая выходные. Время необходимо для проверки документов, предоставленных гражданином. По информации, которая находится на сайте ИФНС, срок регистрации ИП сократился до 3 рабочих дней.

Стоимость открытия ИП

Расходы на открытие бизнеса при самостоятельной регистрации следующие:

| Статья расходов | Стоимость |

|---|---|

| Уплата пошлины | 800 рублей |

| Изготовление печати | от 800 до 1000 |

| Открытие р/с | от 0 до 2000 |

СПРАВКА: ранее минимальная стоимость открытия ИП – 560 рублей, при условии, что регистрация проходит удаленно, а пошлина оплачивается через специализированные сервисы со скидкой.

Причины отказа в регистрации ИП

- По решению суда (временная мера, ведущая к отказу в занятии предпринимательством):

- акт судебного органа наложил запрет на занятия предпринимательством;

- бизнесмен по приговору суда закончил деятельность, с этого момента не прошло 12 месяцев;

- несостоятельность гражданина.

- Отсутствие дееспособности у заявителя.

- Возраст до 18 лет.

- Банкротство гражданина.

Если у гражданина есть действующий бизнес, ему откажут в регистрации 2-го ИП.

Заказать бесплатную консультацию юриста