Возмещение процентов по ипотечному кредиту

Последнее обновление:

Рассказы о том, что в советские времена квартиры «давало» государство, сегодня воспринимаются как древние волшебные легенды. Современные молодые семьи вынуждены решать жилищный вопрос самостоятельно. Выбор невелик: либо платить за аренду чужой квартиры, либо взвалить на себя финансовое бремя кредита на приобретение собственной недвижимости. Для многодетных семей этот груз оставался неподъемным для тех пор, пока в 2019 году законодателями не была введена компенсация по выплате ипотеки.

Виды компенсаций за ипотеку

Для семей, в которых после 1 января 2019 года и до 31 декабря 2022 года появится третий ребенок, предусмотрено два вида компенсаций по ипотеке:

- налоговый вычет по правилам ст. 220 НК;

- федеральные и региональные программы поддержки в виде погашения части процентной ставки, рефинансирования или уплаты первоначального взноса – закон №157-ФЗ от 2019 года, Постановление №1711 от 2017 года плюс нормативы законодательных собраний по каждому из субъектов.

Смысл и порядок получения данных видов государственного возмещения расходов на приобретение жилой недвижимости существенно отличаются, но есть и объединяющие моменты:

- вычет и компенсацию можно получить только один раз в жизни;

- основанием для получения станет факт зарегистрированного в ЕГРН права собственности на имя нового владельца (владельцев);

- недвижимость располагается на территории России;

- максимальный размер господдержки ограничен фиксированными суммами (человеку компенсируют часть фактически понесенных затрат, но не выше установленной нормативами базы);

- при определении многодетности в состав семьи не включают детей, которые не имеют гражданства РФ, а также тех, в отношении которых родители лишены своих прав;

- полученные выплаты не облагаются подоходным налогом и не включаются в налогооблагаемый доход.

Описанные виды государственной поддержки могут применяться совместно и друг от друга не зависят. Если человек по каким-то причинам не может получить налоговый вычет, это не означает, что ему обязательно откажут в оформлении другого способа компенсации.

Важно! Оформить и получить вычет на себя могут только собственники жилья или его части. Если созаемщик не имеет доли в приобретаемой квартире, меры господдержки на него не распространяются.

Налоговый вычет

Если меры господдержки многодетных семей (льготная ипотека, возмещение процентов и платежей основной части кредита) утверждены относительно недавно, то с имущественным вычетом по НДФЛ налогоплательщики знакомы давно.

Статья 220 НК принята еще в 2013 году, но в 2019 году ее дополнили новыми нормами. В соответствии с ее требованиями уменьшить налогооблагаемую базу за предыдущий период можно на:

- стоимость приобретаемого или вновь построенного жилья – фактическая сумма, но не более 2 млн. рублей;

- размер уплаченных процентов по кредиту – в пределах внесенных платежей, но не более 3 млн руб.

Важно! При расчете налогового вычета в общую сумму затрат нельзя включить те, которые погашены за счет сертификата на материнский капитал.

Условия получения

Исчерпывающий перечень условий для получения вычета приведен в ст. 220 НК, никаких дополнительных требований работники ИФНС выдвигать не имеют права. Вернуть часть уплаченного в текущем налоговом периоде НДФЛ гарантированно могут те, кто в отчетном году:

- получал официальный доход в виде зарплаты, предпринимательской прибыли на ОСНО или других поступлений, облагаемых НДФЛ;

- уплачивал в бюджет подоходный налог (самостоятельно, через налогового агента или работодателя);

- на дату обращения не исчерпал предельную сумму вычета по ранее приобретенным объектам;

- на возмещение заявил только сумму самого приобретения, официально подтвержденные расходы на стройматериалы, работы по разработке сметы, проекта и производству отделочных работ (только если в кредитном договоре указано, что помещение продается без отделки).

Порядок оформления

Есть два способа оформить фискальную льготу: самостоятельно обратиться в инспекцию по месту регистрации или передать данные текущему работодателю.

В последнем случае все расчеты должна произвести бухгалтерия (на основании той информации, которую предоставит ей работник, и справки из ФНС, подтверждающей право на вычет). Плюс такого способа в том, что возмещение можно оформить до окончания текущего налогового года. Однако есть вероятность, что бухгалтерия просто не захочет возиться с чужими проблемами.

Скорее всего, оформлять налоговую компенсацию придется самостоятельно. Сделать это можно после окончания текущего периода (календарного года) путем личного обращения в налоговую инспекцию, через МФЦ или отправлением по почте.

Наиболее эффективным является визит в ИФНС, где инспектор не только расскажет, как вернуть процент от уплаченной стоимости жилья и процентов по ипотеке, но и поможет правильно заполнить заявление на вычет (декларация по форме 3-НДФЛ).

Самостоятельно подать декларацию необходимо до 30 апреля года, следующего за отчетным. В этом случае возврат НДФЛ произойдет приблизительно через 4 месяца.

Пакет документов

Для оформления вычета необходимо собрать целый пакет документов, подтверждающих факт приобретения, его состояние и размер перечисленных ранее налогов:

- договор купли-продажи или ДДУ;

- передаточный акт или выписку из ЕГРН, где указывается дата вступления в права собственности;

- документы, удостоверяющие личность заявителя, либо свидетельство о рождении несовершеннолетнего собственника (если недвижимость покупалась на его имя);

- свидетельство о браке и письменное согласие супруга/супруги о согласии на распределение вычета;

- квитанции об оплате стоимости квартиры (указывается полная стоимость жилья, даже если оно приобретено по ипотеке);

- справка 2-НДФЛ (формирует и выдает наниматель).

Важно! Компенсацию за покупку ипотечной недвижимости можно получить, только если кредит является целевым и выдан на приобретение жилья или его строительство.

Вычет по процентам

Налоговый кодекс предусматривает вычет не только в отношении фактической стоимости жилья. Для тех, кто оформил для покупки недвижимости ипотеку, существенной статьей ежемесячных расходов остается сумма выплаченных процентов по кредиту. Таким лицам государство дает возможность оформить возмещение еще и в части перечисленных финучреждениям процентов.

Нужно понимать, что законодательство говорит о снижении налогооблагаемой базы для подоходного налога, а не о полном возмещении процентов по кредиту. На практике вычет составит 13% от потраченных на обслуживание ипотеки сумм (стоимость квартиры и проценты по кредиту умножают на ставку НДФЛ). То есть, из 100 000 рублей, уплаченных в виде процентов, резиденту РФ вернут 13 000 рублей.

Важно! По договорам ДДУ часто возникает ситуация, когда акт приема-передачи жилья подписывается спустя несколько лет после начала выплаты ипотеки. В этом случае проценты по ипотеке за прошлые годы не «сгорают», заявить об их возврате можно после регистрации объекта в ЕГРН в полном объеме.

Условия получения

Оформление вычета по процентам возможно только при условии, что целью кредитования указана покупка или строительство нового жилья. Для того чтобы у человека приняли документы, необходимо доказать, что:

- сделка дошла до стадии переоформления права собственности;

- за вычетом обращаются в первый раз (или представить документы о наличии неизрасходованной ранее части вычета);

- проценты по кредиту не просто начислялись, а фактически выплачивались в пользу банка-кредитора.

Порядок оформления

Порядок обращения за возмещением подоходного налога в части перечисленных процентов по кредиту совпадает с тем, который предусмотрен для получения имущественного вычета по факту оплаты стоимости недвижимости.

Нужно только понимать, что государство не может вернуть сумму более той, которая была перечислена налогоплательщиком в отчетном году. Это означает, что работнику, выплатившему в госбюджет 100 000 рублей, вернут проценты по ипотеке в размере не более этой суммы, даже если по расчету эта цифра получилась гораздо больше.

Пакет документов

Для возмещения процентов декларанту потребуется представить стандартный пакет документов для имущественного вычета. Плюсом к нему нужно обязательно приложить все квитанции, подтверждающие их фактическое перечисление. Если платеж был начислен банком, но не оплачен заемщиком, вычет на него не одобрят.

Дополнительные региональные выплаты

Кроме федеральных программ льготного предоставления займа по пониженным ставкам для покупки жилья (для многодетных, для военнослужащих-контрактников или жителей Дальнего Востока), в 2019 году приняты дополнительные меры, позволяющие получить компенсацию по ипотечным кредитам.

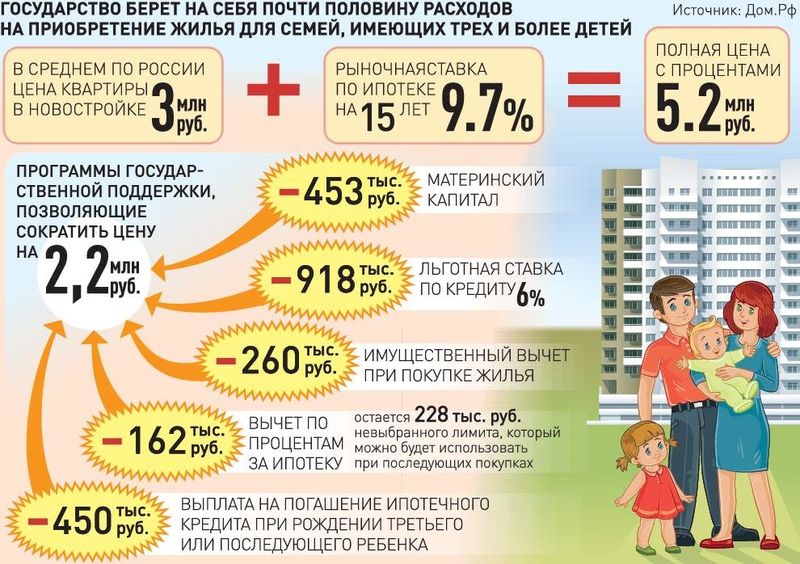

В частности, многодетные семьи могут получить 450 000 рублей в качестве погашения долга по ипотеке или накопившимся процентам, ст. 1 закона №157-ФЗ. На финансовую помощь могут рассчитывать только те, кто с 1 января 2018 года до 31 декабря 2022 года родит или усыновит третьего ребенка.

О том, как получить анонсированную компенсацию за ипотеку, написано в Постановлении Кабмина №1170 от 2019 года. Заемщик должен лично обратиться в офис банка, выдавшего кредит, с полным пакетом документов. Далее финорганизация проверяет правильность и полноту представленных бумаг, а затем передает его специально созданной организации (АО «Дом.РФ»). Деньги буду перечислены только после повторной проверки и анализа всех поданных документов.

Наряду с федеральными мерами, регионы могут внедрять свои дополнительные выплаты отдельным категориям заемщиков по ипотечным кредитам. Сумму помощи определяет заксобрание субъекта федерации, исходя из финансовых возможностей региона. В среднем, ее размер колеблется от 50 до 100 тысяч рублей на семью.

В каких случаях нельзя вернуть проценты по ипотеке?

Сам факт покупки жилой недвижимости не является основанием для получения вычета. Отказ в возмещении получат, если:

- квартиру купили у взаимозависимого лица (у родителей, супруга, детей, других ближайших родственников, нанимателя);

- жилье приобретено на имя заявителя, но за счет другого заемщика (к примеру, работодателя), не получающего в свою собственность хотя бы часть приобретаемой площади;

- заявитель не смог подтвердить факт уплаты процентов по кредиту.

Не получат вычет и те, кто оформлял кредит без указания цели его получения.

Особенности получения компенсаций за ипотеку

Во избежание злоупотреблений и мошенничества, выплата компенсаций по ипотечным кредитам происходит с учетом некоторых особенностей:

- заявить о желании получить материальную помощь можно только раз в жизни и только в отношении одного объекта;

- вне зависимости от фактической стоимости жилья, размер выплат не превысит 450 000 рублей;

- действие программы распространяется на семьи, в которых родился третий или последующий ребенок, но не увеличивается и не возобновляется повторно, если после ее реализации у родителей еще появляются дети;

- выплаты по федеральной и региональной программам суммируются;

- материнский капитал не подпадает под такую классификацию и предоставляется в дополнение ко всем остальным компенсациям.

В результате, многодетные родители могут за счет государства погасить до миллиона рублей из общей стоимости приобретаемого жилья.

Заказать бесплатную консультацию юриста